ظهور ETF های مسئولیت پذیر

گرایشهای سرمایه گذاری نسل هزاره

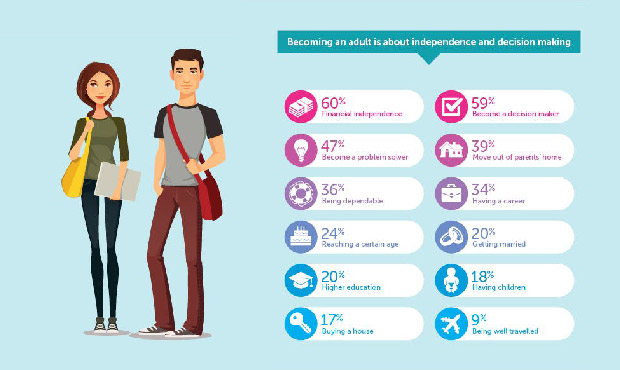

به گزارش اخبار پولی مالی، سرمایهگذاران هزاره اغلب به روشی متفاوت از نسلهای پیش از خود تصمیمات مالی اتخاذ می کنند. یک سبد سهام و اوراق قرضه استاندارد شده برای این سرمایه گذاران جوان لزوماً رویکرد ایده آلی نیست. در عوض، بسیاری از این گروه هنگام انتخاب همه چیز از راهبردهای سرمایهگذاری گرفته تا شرکتهای خاصی که در آن سرمایهگذاری میکنند، تمایل به در نظر گرفتن عوامل خارجی، مانند علل اجتماعی و تأثیرات محیط زیستی نشان دادهاند.

Thank you for reading this post, don't forget to subscribe!سرمایه گذاری مسئولیت پذیر اجتماعی (SRI) قلمرویی است که به سرعت در حال گسترش در دنیای مالی است. در واقع، نتایج یک نظرسنجی در سال ۲۰۲۱ توسط شرکت سرمایهگذاری Natixis نشان داد که آمریکاییهای هزارهای که اکنون در اواخر دهه ۲۰ تا اوایل دهه ۴۰ زندگی خود هستند، دو برابر بیشتر از جمعیت سرمایهگذاران عمومی روی سرمایهگذاریهای با رویکرد مسئولیت پذیری اجتماعی تمرکز میکنند.

پس شاید فقط مسئله زمان بود که سرمایه گذاری مسئولیت پذیر اجتماعی با شاخه دیگری از جهان سرمایه گذاری که به سرعت در حال رشد است تلاقی کند. صندوق های قابل معامله در بورس (ETF) به سرعت به ابزارهای سرمایه گذاری مورد علاقه برای نسل هزاره و همچنین برای سرمایه گذاران نسل های دیگر تبدیل می شوند. اکنون، سرمایهگذارانی که به دنبال کسب سود هستند و در عین حال تغییر مثبتی در جهان ایجاد میکنند، فهرستی از صدها صندوق ETF و صندوقهای سرمایهگذاری مشترک دارند که میتوانند از بین آنها انتخاب کنند.

خوراک های کلیدی

– سرمایه گذاری با مسئولیت اجتماعی به طور فزاینده ای محبوب شده است، به ویژه در میان جوانان، زیرا سرمایه گذاران قصد دارند سبدهایی بسازند که منعکس کننده ارزش های آنها باشد.

– تعداد فزاینده ای از صندوق های قابل معامله در بورس (ETF) و صندوق های سرمایه گذاری مشترک در شرکت هایی سرمایه گذاری می کنند که بر اساس اصول سرمایه گذاری مسئولیت پذیر اجتماعی طبقه بندی شده اند.

– سرمایه گذاران در صندوق های سرمایه گذاری مسئولیت پذیر اجتماعی باید از کارمزدهای بالقوه بالاتر آگاه باشند و اطمینان حاصل کنند که دارایی های زیربنایی با اهداف کلی آنها هماهنگ هستند.

فعالیت ۵۰۰ صندوق سرمایه گذاری مسئولیت پذیر اجتماعی

به گفته مورنینگ استار، نهاد ردیاب بازار سرمایه، تا پایان سال ۲۰۲۱ تعداد ۵۳۴ صندوق قابل معامله در بورس و صندوق سرمایهگذاری مشترک وجود داشت که در ظاهر در شرکتهایی سرمایهگذاری میکردند که از نظر عوامل مرتبط با اصول مسئولیت اجتماعی، مانند تأثیرات زیستمحیطی و اجتماعی مطابقت داشتند. در این گزارش آمده است که تعداد این صندوقها از پنج سال قبل سه برابر شده و ۲۶ صندوق موجود در سال ۲۰۲۱ دستورات پایداری در قالب استاندارد های زیست محیطی، اجتماعی و حاکمیت شرکتی (ESG) را اتخاذ کردهاند.

بر اساس گزارش، مذکور داراییهای صندوقهای متمرکز سرمایه گذاری مسئولیت پذیر اجتماعی به بیش از ۳۵۰ میلیارد دلار در سال ۲۰۲۱ رسیده به ترتیبی که دارایی خالص آنها، از نیمه دوم سال ۲۰۱۸ بیش از ۳.۵ برابر شده است.

دیوید آلت، رئیس شرکت سرمایهگذاری مسئول در گروه مدیریت دارایی PNC، معتقد است که افزایش ETFهای پایدار با رشد چشمگیر و گستردهتر در زمینه ETF ارتباط نزدیکی دارد. به گفته وی” ETFهای پایدار به اندازه کافی گسترده هستند تا به یک شاخص کاملاً متنوع شباهت داشته باشند، آنها دارای ویژگی های مشابه با ETF های سنتی هستند، از جمله “دسترسی به راهبرد های سرمایه گذاری به روشی کم هزینه”.

وزارت کار ایالات متحده در اکتبر ۲۰۲۱ مقرراتی را پیشنهاد کرد که ممکن است از شرکت هایی که سرمایهگذاریها را مدیریت میکنند ملزم کند تا اثرات اقتصادی تغییرات آب و هوا و سایر عوامل محیطی، اجتماعی و حاکمیتی (ESG) را هنگام تصمیمگیری سرمایهگذاری برای مشتریان و اعمال رأی نیابتی و سایر حقوق سهامداران در نظر بگیرند. این پیشنهاد همچنین بیان میکند که شرکت های مدیریت سرمایه باید مسائل مربوط به ESG را زمانی که برای نمایه ریسک و بازده سرمایهگذاری اهمیت دارد، در نظر داشته باشند.

حوزه های تمرکز

چه چیزی یک صندوق سرمایه گذاری در بورس را بخشی از یک سبد سرمایه گذاری مسئولیت پذیر اجتماعی یا پایدار می کند، مایکل کاتچن، یکی از بنیانگذاران Wealthsimple ، می گوید: “دارایی هایی که وارد سبدهای مسئولیت اجتماعی می شوند، یک فرآیند غربالگری را طی کرده اند تا مطمئن شوند که الزامات یک صندوق خاص را برآورده می کنند.”

صندوق iShares MSCI ACWI Low Carbon Target ETF (CRBN) که در دسامبر ۲۰۱۴ آغاز به کار کرد، یک صندوق سرمایه گذاری پایدار قابل معامله در بورس است و بر روی شرکت هایی متمرکز است که علاقه مند به کاهش انتشار کربن هستند. این امکان دسترسی به سبدی از سهام از سراسر جهان را فراهم می کند که منعکس کننده این هدف هستند. شرکتهای این صندوق نسبت به همتایان خود کمتر به سوختهای فسیلی وابسته است، به این معنی که تمرکز این صندوق بهعنوان مثال بر روی شرکت اپل (AAPL) و سایر سهام شرکت ها با فناوری بالا یا سهام شرکت های فعال در حوزه مراقبتهای بهداشتی که انتشار کربن پایینی دارند بیشتر از شرکتهایی مانند شرکت Transocean Ltd. (RIG است که در بخش حفقاری نفت فعالیت می کنند.

یکی دیگر از حوزه های تمرکز رایج در دنیای صندوق های سرمایه گذاری پایدار، مسکن مقرون به صرفه است. اوراق قرضه این صندوق ها به سرمایه گذاران فرصتی برای “ترویج مسکن مقرون به صرفه” از طریق سرمایه گذاری در اوراق قرضه مسکونی با پشتوانه وام مسکن تضمین شده ارائه می دهد.

برای آن دسته از سرمایه گذارانی که به دنبال تمرکز سرمایه بر روی شرکت هایی با تعهد به حفظ تنوع جنسیتی و عدالت اجتماعی هستند نیزETF هایی مانند SPDR SSGA Gender Diversity Index ETF (SHE) وجود دارد. شرکتهایی که این صندوق ها را نمایندگی میکنند ممکن است تعداد زنان بیشتری در هیئت مدیره خود نسبت به همتایان خود داشته باشند. صندوق، بر شرکتهایی متمرکز است که “پیشروان پیشرفت زنان از طریق تنوع جنسیتی” در هیئت مدیره و مدیریت خود هستند.

بسیاری از سرمایه گذاران هزاره، به ویژه، به ابتکارات محلی نیز علاقه مند هستند. در این مورد، یک صندوق سرمایه گذاری مانند صندوق اوراق مشارکت شهری مشمول مالیات Invesco (BAB) می تواند یک انتخاب محبوب باشد. این صندوق به سرمایه گذاران اجازه می دهد تا به طور غیرمستقیم در تأمین مالی پروژه های سازگار با محیط زیست سهیم شوند و در عین حال ریسک موجود را را با ردیابی اوراق قرضه صادر شده توسط شهرداری های محلی مدیریت کنند.

همچنین مشهور است که صندوق های سرمایه گذاری پایدار بر روی انواع مسائل اجتماعی تمرکز می کنند. شرکت تحقیقاتی سرمایهگذاری اماساسای، این مجموعه سهام را دارای «ویژگیهای مثبت محیطی، اجتماعی و حاکمیتی» مینامد. iShares MSCI KLD 400 Social ETF (DSI) مجموعهای از شرکتهایی را که درگیر الکل، تنباکو، قمار، سلاحهای نظامی، سرگرمیهای بزرگسالان و سایر موضوع های خاص ردیابی میکند. سرمایه گذارانی که سهام این صندوق را دارند در عوض در معرض عملکرد سهام شرکت هایی مانند مایکروسافت، گوگل و دیزنی خواهند بود.

امتحان هنوز تمام نشده

در حالی که ممکن است سرمایه گذاری در صندوق های سرمایه گذاری قابل معامله در بورس با رویکرد پایدار وسوسه انگیز باشد اما باید توجه داشت که در هنگام برخورد با این وجوه احتیاط همچنان شرط عقل است چرا که این صندوق ها که مختص یک موضوع یا راهبرد هستند اغلب با هزینههای بسیار بالاتری نسبت به صندوق های سنتی فعالیت می کنند از این رو توجه به شاخص های عملکردی از جمله اوراق بهادار اساسی بسیبار مهم است.

یکی از نکات محوری این است که سرمایه گذاران علاقه مند به ETF های مسئولیت پذیر اجتماعی هنوز باید تحقیقات گسترده ای را انجام دهند. به عنوان مثال، ممکن است یک صندوق فعال در موضوع خاصی مانند «آب» به بازار عرضه شود، اما سرمایهگذاران باید به سهام زیربنایی نگاه کنند تا تعیین کنند که آیا شرکتهای مخاطب کافی در موضوع پروژههای آب وجود دارند یا خیر ؟

فراتر از آن، سرمایه گذاران همیشه باید به سرمایه گذاری ها و هزینه های اساسی به عنوان بخشی از فرآیند جهت تعیین اینکه آیا خرید سهام یک صندوق سرمایه گذاری پایدار موضوعی راهبرد محتاطانه است یا خیر، پاسخ گوید.

نسل هزاره ها چه کسانی هستند؟

هزاره ها گروهی هستند که بین سال های ۱۹۸۱ تا ۱۹۹۶ متولد شده اند و اکنون بین ۲۶ تا ۴۱.۱۰ سال سن دارند.

نویسنده: توسط ناتان ریف

فصلنامه اخبار مالی شماره ۳۲ ص۲۰

ترجمه:جاوید شیرازی

برچسب ها :ETF ، ETF های مسئولیت پذیر ، سرمایه گذاری ، گرایش های سرمایه گذاری ، نسل هزاره

- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : ۰